想要投資房地產,需要準備一大筆錢,通常都是透過貸款去投資房地產,但至少也要準備一筆頭期款來支付,對於剛出社會的小資族、學生是不太可能拿出這一筆資金,今天就是要介紹「不動產投資信託」英文縮寫為REITs,可以使用小筆資金透過交易所買入REITs來達到投資房地產的效果,且流動性高、不需要親自管理、穩定的現金流...等等優點,也有成長性低、負債高...等等缺點。

還有一種很像REITs的商品叫做REAT是指不動產"資產"信託(Real Estate Asset Trust),是先將不動產交給信託,然後將不動產分割成小單位發行受益憑證,注意REAT是債權,所以沒有不動產的所有權。

REITs是什麼:影片看到7:10即可結束

親自去買賣不動產標的,手續繁雜(看屋、談判、驗屋、成交...等等),過程比較繁瑣、耗時,有時候會請房仲幫忙,房仲惠從中抽取傭金。

代號:CBRE

市值:180億美金

美國商業不動產服務公司

市值:155億美金

相關的醫療保健行業,包括高級住宅,生命科學和醫療機構房地產投資

代號:VTR

市值:154億美金

分為養老院,醫療辦公大樓,康復和急救中心,特殊護理中心,實驗室和研究中心以及醫療外科中心

代號:WELL

市值:240億美金

主要投資於老年人住房,輔助生活和記憶護理社區,急診後護理設施和醫療辦公樓

代號:HST

市值:77.5億美金代號:EXR

市值:150億美金

主要投資於自助式倉儲單位

代號:DRE

市值:140億美金

主要擁有工業倉庫

代號:PLD

市值:760億美金主要投資於物流設施,重點關注全球供應鏈的消費方面

代號:PSA

市值:410億美金美國國際自助倉儲公司

代號:SLG

市值:32億美金

主要辦公大樓和購物中心

代號:VNO

市值:61億美金

主要在曼哈頓投資辦公大樓以及店面

代號:BXP

市值:110億美金

主要投資辦公大樓

代號:DLR

市值:400億美金

主要投資數據中心

代號:ARE

市值:209億美金

投資於出租給生命科學和技術行業的辦公大樓和實驗室

代號:AVB

市值:200億美金

公寓管理公司,公司旗下統計有78,365個房間

代號:AIV

市值:46億美金

公寓管理公司,該公司擁有124個公寓社區

代號:EQR

市值:180億美金

公寓管理公司,統計有79,962個房間。

代號:ESS

市值:136億美金

公寓管理公司,該公司擁有250個公寓大樓,統計有60,570個房間

代號:UDR

市值:92億美金

公寓管理公司,該公司有148個公寓社區,統計有47,010個房間

代號:MAA

市值:138億美金

擁有300個公寓社區,統計有100,031個房間,以及4個辦公大樓。

代號:O

市值:208億美金

出租商業物業,該公司擁有6,483處物業

很多人推薦的一黨REITs,包括我本身也有買入。

代號:SPG

市值:200億美金

公司擁有170,686個通信站,其中包括美國的40,757個通信站,亞洲的75,872個通信站,歐洲,中東和非洲的16,665個通信站以及拉丁美洲的37,392個通信站。

代號:CCI

市值:694億美金

目錄索引

什麼是REITs?(不動產投資信託)

英文:Real Estate Investment Trust,縮寫為REITs,中文名稱為「不動產投資信託」,是一種像封閉式共同基金,投資商品式是不動產,將不動產證券化,可以在市場上交易,並提高流動性,REITs也是股票(STOCK)的一種。

簡單來說不動產證券化,就是把房子切割成小部分(股份),放在交易所上交易,可以降低投資門檻、集資投資人的資金,小資族買入REITs就能夠當小房東,擁有該不動產的一部份所有權。

REITs是小資族想要投資房地產卻又沒有大筆資金可以購入的一種方法,利用小資金來投入房地產可以多樣化自己的投資組合,也能夠享有收租金產生被動收入。

REITs的優點

流動性高

REITs是不動產證券化商品,交易方式跟股票一樣在交易所上交易,和實體不動產比較起來有比較高的變現性、流通性較高。親自去買賣不動產標的,手續繁雜(看屋、談判、驗屋、成交...等等),過程比較繁瑣、耗時,有時候會請房仲幫忙,房仲惠從中抽取傭金。

不需要親自管理

自己買入房地產必須要眼光看準、親自管理、出租、裝潢、維護、銷售...等等。

投資REITs會有一個管理團隊,幫你管理不動產,不需要去收租金、銷售、出租、設備維護、租客管理、裝潢,只需要負責等股息發放。

穩定現金流

美國法規規定REITs美股必須將當年度的90%收益,以股息的方式,派發給股東。

台灣規範REITs必須每年派發股息。

REITs的房地產擁有許多物件,所以當其中一項物件租金來源中斷,也會有其他的物件租金來源,可以減少空屋時的現金流中斷。

產業多元多

普通投資人買入實體的不動產的物件,大多都是房屋、公寓等等,比較少有可以大筆資金去投入百貨公司,美國REITs可以選擇投資百貨公司、大賣場、電塔、監獄等等,可以選擇更多元的產業。

分散風險

投資有風險不能把資金都放在同一籃子上,所以買入REITs可以投資房地產,多元化自己的投資組合能降低投資風險。

降低投資房地產門檻

透過REITs就能使用小資金來投資房地產,證券化降低了投資房地產的門檻,不需要準備一筆金額(兩三百萬)當頭期款就能投資房地產,滿足了當包租公的心願。由於大多數的收益都發給了投資人,導致資金少,成長性比較慢。

REITs想要成長的方法只能透過借貸、或是發行新單位股票。

借貸會有利息,發行新單位則會稀釋投資人的股權。

負債高

因為REITs收益90%都給了投資人,為了要發展規模,會透過貸款(槓桿)的方式去買入更多的資產,所以負債比率會比普通的股票還高。所以查看財報的時候不要被高負債給嚇到,因為大部分的REITs都是透過槓桿融資去發展的。

實際上我們自己去買房也都是透過高槓桿(房貸70%~80%)去買入。

產業景氣影響大

房地產供需狀況、人口、與就業數據都會影響到REITs。若當地就業率上升,意味辦公大樓、工廠的承租率上升,REITs的租金收益將提升。若景氣不佳空房率上升、租金收益下降,影響REITs每年度可分配的股息。

管理層能力重要

REITs將經營權與所有權分離,因為沒有經營權,如果管理層經營能力不佳,容易導致債務問題,如果管理層能力不佳,建議賣出持擋REITs。

REITs最重要的就是對負債的處理是否夠好,且足夠分散,一旦處理不當,風險就會增加。

REITs怎麼買?

REITs怎麼買?其實就跟股票(stock)一樣直接透過證券商下單就可以買入REITs或是透過相關的REITsETF、標普500指數、REITs基金間接投資REITs。

台灣目前只有七隻REITs,美國則有兩百七十一隻REITs可以投資。

台灣REITs多為商辦、百貨公司、住宅。

美國有辦公大樓、商場、醫院、停車場、旅館、遊樂園區、監獄、電塔...等等。

由於台灣的REITs太少,推薦購買美股REITs。

由於單買個股的風險比較高,建議新手可以買入REITs的ETF,可以分散風險,以這次的疫情來看商場、遊樂園區等等的REITs是受損嚴重的,但是電塔、數據中心、物流倉儲的REITs是受益的,買入ETF的話兩者損益抵銷,就不會造成只買商場、遊樂園區這麼大的損失。

由於標準普爾500指數的ETF包含了各行各業也包含了REITs,所以買入標普500指數的ETF也會投資到31檔REITs,投資風險更低。

REITs台灣

台灣規範必須每年派發股息。

在台灣很少人會提到REITs,大多都是講到實體的房地產,所以大家對REITs沒有什麼印象,因為法規的關係不容易擴大規模,台灣REITs是信託制,不會任意調整房租,收固定的租金,交易量低,台灣的REITs很難去發展,而且不動產價值上漲,無法有效的反應在股價,所以不吸引投資人投資,也導致了只有七檔REITs,不推薦買入,如想購買可以等價格低再買入。

在台灣交易REITs:

交易稅:不需要課交易稅。

手續費:0.1425%。

利息所得稅:採分離課稅,免併入所得稅,台灣人10%,非台灣人15%。

台灣掛牌發行的REITs目前只有以下七檔。

我不會考慮台灣的REITs,畢竟選擇太少,產業類型太集中,且發展不容易,我會選擇買美國的REITs

reits美國

美國法規規定REITs美股必須將當年度的90%收益,以股息的方式,派發給股東。

透過美國券商Firstrade,TD Ameritrade買入,沒有手續費

要注意非美國人領股息,要課30%稅。

美國可以選擇的投資標的多達兩百多檔可以選擇,就包含許多產業了:辦公大樓、百貨公司、大賣場、遊樂園區、旅館、醫院、辦公室、停車場、數據中心、電塔、工業倉儲物流中心、還包含了監獄...等等。

如果要買入REITs,可以從標普500指數裡面去挑,規模大且更加安全。

標普500指數的31擋REITs

2020/11/3更新日期

從標普500指數挑出來的31檔REITs,要買入必須要在去深入研究財報,文章非投資建議。

REITs:不動產服務

市值:180億美金

美國商業不動產服務公司

REITs:醫療保健相關產業

代號:PEAK市值:155億美金

相關的醫療保健行業,包括高級住宅,生命科學和醫療機構房地產投資

代號:VTR

市值:154億美金

分為養老院,醫療辦公大樓,康復和急救中心,特殊護理中心,實驗室和研究中心以及醫療外科中心

代號:WELL

市值:240億美金

主要投資於老年人住房,輔助生活和記憶護理社區,急診後護理設施和醫療辦公樓

REITs:酒店和汽車旅館

市值:77.5億美金

產業主要是酒店,該公司擁有80家高檔酒店,約有46,500間客房

REITs:工業

市值:150億美金

主要投資於自助式倉儲單位

代號:DRE

市值:140億美金

主要擁有工業倉庫

代號:PLD

市值:760億美金主要投資於物流設施,重點關注全球供應鏈的消費方面

代號:PSA

市值:410億美金美國國際自助倉儲公司

REITs:辦公大樓

市值:32億美金

主要辦公大樓和購物中心

代號:VNO

市值:61億美金

主要在曼哈頓投資辦公大樓以及店面

代號:BXP

市值:110億美金

主要投資辦公大樓

代號:DLR

市值:400億美金

主要投資數據中心

代號:ARE

市值:209億美金

投資於出租給生命科學和技術行業的辦公大樓和實驗室

REITs:住宅

市值:200億美金

公寓管理公司,公司旗下統計有78,365個房間

代號:AIV

市值:46億美金

公寓管理公司,該公司擁有124個公寓社區

代號:EQR

市值:180億美金

公寓管理公司,統計有79,962個房間。

代號:ESS

市值:136億美金

公寓管理公司,該公司擁有250個公寓大樓,統計有60,570個房間

代號:UDR

市值:92億美金

公寓管理公司,該公司有148個公寓社區,統計有47,010個房間

代號:MAA

市值:138億美金

擁有300個公寓社區,統計有100,031個房間,以及4個辦公大樓。

REITs:零售行業

市值:208億美金

出租商業物業,該公司擁有6,483處物業

很多人推薦的一黨REITs,包括我本身也有買入。

代號:SPG

市值:200億美金

SPG是最大零售REITs之一,也是美國最大的購物中心運營商。

代號:REG

市值:61億美金

代號:REG

市值:61億美金

主要租戶是雜貨店,REG是購物中心運營商之一。

代號:KIM

市值:45億美金

代號:KIM

市值:45億美金

主要投資購物中心,該公司擁有401個購物中心。

代號:FRT

市值:54億美金

主要購物中心,該公司擁有104個購物中心。

代號:FRT

市值:54億美金

主要購物中心,該公司擁有104個購物中心。

REITs:特殊產業(電信、電塔、林地)

代號:IRM

市值:77.2億美金

IRM是信息管理服務公司,業務是記錄管理,信息銷毀、數據備份。代號:EQIX

市值:660億美金

是一家美國電信公司,業務是網際網路連接服務。

該公司在全球25個國家和地區設有205個主機託管和數據中心。

代號:AMT

市值:1040億美金

是全球多個國家德無線通信與廣播通信基礎設施的運營商。公司擁有170,686個通信站,其中包括美國的40,757個通信站,亞洲的75,872個通信站,歐洲,中東和非洲的16,665個通信站以及拉丁美洲的37,392個通信站。

代號:CCI

市值:694億美金

是共享通信基礎設施的提供商

40,000多個行動通信基地台和接近80,000英里的光纖,可支持小型基地台和光纖。

在美國擁有近1240萬英畝的林地,在加拿大也有1400萬英畝的林地開發權

40,000多個行動通信基地台和接近80,000英里的光纖,可支持小型基地台和光纖。

代號:WY

市值:218億美金

WY是世界上最大的森林產品公司之一在美國擁有近1240萬英畝的林地,在加拿大也有1400萬英畝的林地開發權

代號:SBAC

市值:333億美金

擁有、運營無線基礎設施,包括小型基站,室內/室外分佈式天線系統。以上是被納入標普500指數的REITs,被選入標普500指數有一定的標準,所以從中再選出精選的REITs,風險相對降低許多,要投資REITs可以多深入瞭解該公司產業、財報。

如要想買入美股可以參考這篇文章:美股券商差異、firstrade開戶教學

REITs ETF介紹

建議投資新手想要買REITs可以先買入ETF,可以提高分散風險的效果,臺灣目前的REITs標的很少,市場不成熟,海外REITs比較成熟,新手可以購買美國REITs的ETF有VNQ、IYR、SCHH、REET、USRT...等等或是買入標普500指數包含了31擋REITs,占比2.6%。

REITs指數查詢:點這

台灣目前REITsETF只有兩檔

地區:美國

成立日期:2004/09/23

費用(年):0.12%

REET前十10持股:

地域分散好處可以避免災害影響,例如地震、水災、政治影響等等,影響不會這麼大,還有別的物業能提供收入。

主要是看這四點債務比率、債務分散、借款利率、抵押比率。

REITs最重要的就是對負債的處理是否夠好,且足夠分散,一旦處理不當,風險就會增加。

|

| 來源ETF.com |

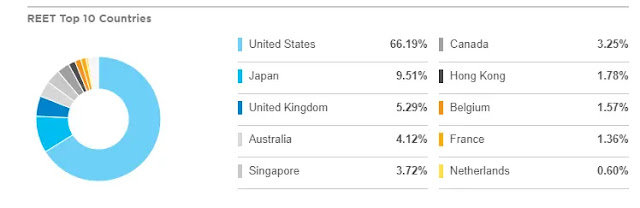

代號:REET

地區:全球

成立日期:2014/07/08

費用(年):0.14%

REET分布區域:

|

| 來源ETF.com |

|

| 來源ETF.com |

代號:USRT

地區:美國

成立日期:2007/05/01

費用(年):0.08%

USRT前十10持股:

|

| 來源ETF.com |

可以透過四種來判斷REITs是否集中:

分別是地域、租金來源、行業、租戶比例。

集中的好處:方便管理、物業單純。

分別是地域、租金來源、行業、租戶比例。

集中的好處:方便管理、物業單純。

地域分散好處可以避免災害影響,例如地震、水災、政治影響等等,影響不會這麼大,還有別的物業能提供收入。

租金來源也不能太單一、如果一個租戶比例過高,該租戶如果倒閉,那會失去很大部分的收益。

集中與分散各有各的好處,為了減少收入單一問題,最好還是選擇有適度分散的REITs。

美國REITs推薦 股票代碼:O

Realty income Corporation (股票代號:O )不僅全美各州都有業務、分散在不同行業、租戶比例最高不超過6%,也不會太過分散導致能力不足,出租率達到98%以上,股息已經連續成長20年以上,是一個非常適合投資的REITs。

Realty income Corporation:的前20名租戶

2.負債

REITs最應該注意的就是負債,由於REITs把收益都發給了投資人,讓投資人有不錯的股息收入,但這也讓REITs管理群沒有辦法留住足夠的資金,購買下一個房地產,因為現金不足。導致面對虧損與環境改變時的能力降低。

REITs為了發展擴張,必須透過融資貸款、賣掉流動性不高的資產來換取現金、發行新的股票跟市場募資等等方法來籌取需要的資金。

如果向銀行借的款項,如果都是短期借貸,會產生流動性的風險,如果無法再借到短期資金就會破產。

債務比率

目前香港、新加坡規定REITs的資產負債比率(Gearing Ratio)不能超過45%。

資產負債比率=任何有利息的負債/總資產

債務分散

債務主、債務量與到期日這三項都要平均分散。如果能把到期日與債務數量分派好,才不會到某一年要償還大量的債務,資金運轉困難導致還不出款項且借不到錢而倒閉。

借款利率

借款利率關係到了借貸成本,如果借貸成本可以維持在低利率,可以減少利息負擔,如果固定利率,就不會受到美聯儲升息降息的影響。

所以要注意到該REITs的平均利率會不會過高,與固定利率占比多少。

抵押比率

如果抵押比率過高,壓力大、流動性低,如果萬一突發狀況(黑天鵝),就會發現沒有資產可以變現,就會被迫要去借款由於急著借錢,借到的利率會比較高,甚至借不到錢而倒閉。

所以管理層的能力就非常的重要。

3.價格與利率的關係

REITs的價格不像房地產這麼穩定,受到了資產淨值、未來發展、利息利率等因素影響。

如果美聯儲如果降息,REITs貸款成本下降,短期利好,但如果降息了代表美國經濟受到影響、發展趨緩,長期下來利空。

美聯儲如果升息,REITs貸款成本上升,短期利空,公司體質好的REITs,會再升息末段逐漸恢復或上漲,升息代表美國的經濟好轉,長期下來利多。

但透過歷史價格比較價格與利息升降,不一定每次都會成立,所以透過利率來預測REITs的價格,也不一定準確。

結論

REITs優點:多元化投資組合降低投資風險、降低投資門檻、不需要親自管理、有穩定的現金流,如果透過股息再投資,因為每個月都會有股息所以累積的很快,複利的效果驚人。

透過REITs投資房地產是一個很棒的方法,如果是新手又想投資REITs,可以先嘗試買入REITsETF,ETF可以降低風險、被動投資、穩定的投資報酬,非常適合新手的方法。

台灣的REITs的選擇只有七檔,且交易量低,法規規定也讓台灣REITs發展不容易,所以比較少聽到投資人在討論台灣的REITs,也較不推薦購買,如要購買,要等股票價格低才買。

美國REITs就有比較多選擇了,而且單位是一股,也可以讓小資金使用更加方便。

要注意非美國人股息會被課30%的稅。

新手可以先購買ETF。

如要想買入美股可以參考這篇文章:美股券商差異、firstrade開戶教學

如果我的文章對你有幫助的話,不妨幫我註冊點五個讚來支持我~謝謝!並不會讓你花到錢

張貼留言